Osoby, które na początku pandemii zaciągnęły kredyt mieszkaniowy ze stałym oprocentowaniem i sporo na tym zaoszczędziły, czeka skokowy wzrost rat. Ich miesięczne obciążenia z tego tytułu mogą wzrosnąć o połowę.

Głównie z powodu wysokich stóp procentowych kredyty hipoteczne w Polsce są od trzech lat drogie. Ich cena jest najwyższa w UE. Dotyczy to umów zarówno ze zmienną, jak i okresowo stałą stopą.

Problem mają nie tylko potencjalni, ale też obecni klienci. Osoby, które zaciągnęły kredyt mieszkaniowy ze stałym oprocentowaniem jeszcze w erze niskiego kosztu pieniądza (2020-2021), wkrótce mogą mieć spory problem. Dlaczego?

Kredyt mieszkaniowy ze stałym oprocentowaniem w 2020 i dziś

Z szacunków wynika, że płacona przez takich kredytobiorców rata może niebawem wzrosnąć o ok. 50 proc. Wszystko przez fakt, że przed pięcioma laty kredyt mieszkaniowy ze stałym oprocentowaniem generował odsetki 3,2-3,3 proc. Aktualnie, wg ostatnich danych NBP, jest to prawie 7,4 proc.

W polskich realiach umowy na finansowanie hipoteki ze stałą stopą zawiera się przeważnie na pięć lat. Trzy banki proponują kontrakty na siedem i 10 lat. Z tym że w 2020 takich ofert jeszcze nie było.

Zatem osoby, które w 2020 zagwarantowały sobie na dłużej stałą wysokość raty i uniknęły jej drastycznego wzrostu w latach 2021-2022, wkrótce i tak doświadczą skokowego wzrostu obciążeń. Jak dużego? Najlepiej pokazać to na przykładzie.

Dla kredytu na 400 tys. zł na 25 lat ze stawką 3,3 proc. rata w systemie annuitetowym (równym) wynosi 1956 zł. Przy oprocentowaniu na poziomie 7,4 proc. rośnie do 2927 zł. To o połowę więcej.

Wybór stałej stopy w 2020 bardzo się opłacił. Przyniósł oszczędności dwojakiego rodzaju.

Po pierwsze, pozwolił płacić niższe raty. Po drugie, w porównaniu z kredytem o zmiennej stopie przyczynił się do szybszej spłaty kapitału.

Dla podanego przykładu łączne oszczędności wyniosły 70 tys. zł (51 tys. zł +19 tys. zł). Ale czy tak będzie za kolejne pięć lat?

Jeszcze większa rata kredytu ze zmiennym oprocentowaniem

W kontekście spodziewanych na ten rok obniżek ceny pieniądza (z prognoz ekonomistów i wycen kontraktów terminowych wynika, że mogą zostać zredukowane o 0,5-1 pkt proc.) można skorzystać z przysługującego prawa i rozważyć przejście na oprocentowanie zmienne. Z tym że takie kredyty mieszkaniowe są obecnie jeszcze droższe niż te ze stałą stopą. Ich średnie oprocentowanie wynosi 7,9 proc.

Dla naszego przykładowego zobowiązania daje to ratę w wysokości 3058 zł. To o 56 proc. więcej niż dotychczas.

Jednak po zakładanej redukcji kosztu kapitału może spaść pod koniec roku do 2927-2798 zł i obniżać się w kolejnych latach. Z wycen kontraktów FRA wynika bowiem, że jesienią 2026 stopa referencyjna NBP, z którą powiązany jest WIBOR (od niego zależy zmienna część oprocentowania), obniży się do 3,5-4 proc. To przełożyłoby się na ratę w wysokości 1998-2107 zł.

Jak kredyt mieszkaniowy ze stałym oprocentowaniem zyskiwał na popularności

Wg szacunków analityka Bartosza Turka kwestia skokowego wzrostu rat kredytu hipotecznego może w tym roku dotyczyć 10-15 tys. kredytobiorców. Jednak jeśli cena pieniądza nie spadnie, w kolejnych latach problem obejmie znacznie szerszą grupę klientów.

Po 2021 kredyt mieszkaniowy ze stałym oprocentowaniem stał się bardzo popularny. Po części przyczynił się do tego program Bezpieczny Kredyt 2 proc., w ramach którego można było zaciągnąć dług hipoteczny jedynie ze stałą stopą.

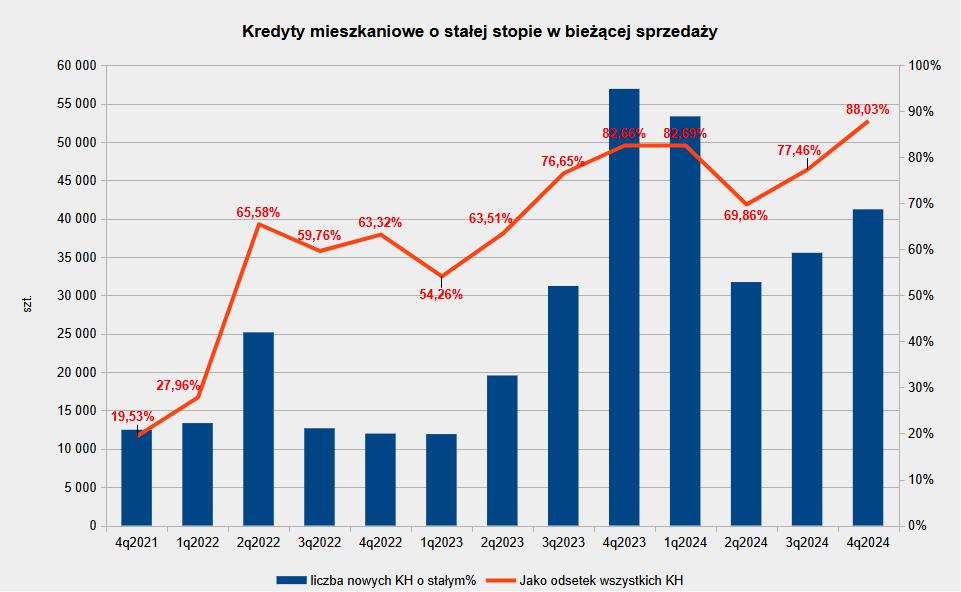

Z danych ZBP wynika, że od II połowy 2023 udział kredytów hipotecznych stałoprocentowych w bieżącej sprzedaży znacząco przekracza 70 proc. Pod koniec ub. r. zbliżył się do 90 proc.

Od końca 2021 co kwartał zawiera się kilkanaście-kilkadziesiąt tysięcy takich umów. W 2022 było ich łącznie ponad 63 tys. szt., rok później – niespełna dwa razy więcej, a w 2024 – przeszło 160 tys. szt.

Maciej Kusznierewicz

Dodaj komentarz