Po raz kolejny potwierdza się prawidłowość, że gdy ceny w sklepach rosną, na popularności zyskują obligacje 4-letnie skarbu państwa. Te w dobie rekordowo kiepsko oprocentowanych lokat stanowią dla oszczędności tarczę.

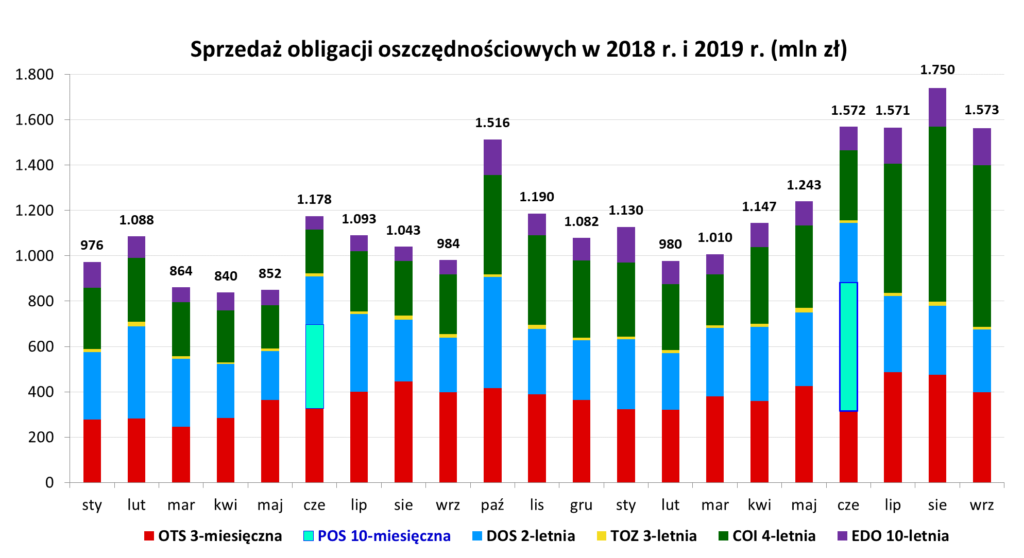

Ze statystyk Ministerstwa Finansów wynika, że kosztem krótkoterminowych papierów dłużnych rośnie sprzedaż czteroletnich obligacji skarbowych. Powodem jest wysoka inflacja, najniższa w historii dochodowość depozytów oraz korzystne zasady ustalania oprocentowania „czterolatek”.

Popyt na obligacje 4-letnie wraca do rekordowych poziomów

We wrześniu Polacy kupili 4-letnie obligacje skarbowe warte 712,4 mln zł. Stanowiło to przeszło 45 proc. papierów dłużnych skarbu państwa nabytych przez obywateli. Miesiąc wcześniej ich udział w strukturze popytu również przekroczył pułap 40 proc.

Ożywienie na rynku „czterolatek” widać od lipca. To wtedy inflacja skoczyła do 2,9 proc. i okazała się najwyższa od 2012 r. Identyczna była w sierpniu i tylko trochę zelżała we wrześniu.

To nakręciło sprzedaż „czterolatek” do poziomów z wiosny 2017 r. Spada za to zainteresowanie obligacjami dwuletnimi i trzymiesięcznymi, które mają stałe oprocentowanie. Od początku tego roku chętnych znalazły obligacje 4-letnie warte 3,9 mld zł. To 1/3 wszystkich papierów detalicznych, które trafiły do obywateli.

Można zauważyć, że w ślad za rosnącą inflacją zwiększa się popyt na obligacje 4-letnie. Tak było w 2017 r. i 2012 r. Wtedy ceny urosły średniorocznie o odpowiednio 2 proc. i 3,7 proc., natomiast udział „czterolatek” w sprzedaży wyniósł 35,8 oraz 29,7 proc., podczas gdy w pozostałych latach nie przekraczał 1/5-1/4.

Rośnie też popularność Rodzinnych Obligacji Skarbowych dla beneficjentów programu „Rodzina 500 plus”. Niektórzy analitycy sugerują, że to efekt rozszerzenia świadczenia na pierwsze dziecko. Lecz nie bez znaczenia jest fakt, że odsetki tzw. obligacji 500 plus są ustalane w podobny sposób do „czterolatek”.

4-letnie obligacje skarbowe lepsze od lokat bankowych

Dlaczego tak się dzieje? Odpowiedzią jest konstrukcja oprocentowania tych papierów dłużnych. Wg obecnej oferty w pierwszym roku (odsetki wypłacane są co 12 miesięcy) przynoszą one 2,4 proc. zysku brutto. W drugim i kolejnych latach stopa zwrotu zależy od inflacji powiększonej o 1,25 proc.

Obligacje 4-letnie są więc swoistą tarczą antyinflacyjną. W obecnych warunkach chronią one oszczędności przed wzrostem cen na poziomie 5,33 proc., czyli dają realnie zarobić. Innymi słowy: ulokowane w nich pieniądze będą więcej warte niż w momencie zakupu, o ile inflacja nie będzie wyższa niż 5,33 proc.

Bank centralny prognozuje, że w przyszłym roku inflacja wyniesie 2,9 proc. (prognoza z lipca). Zdaniem ministra finansów, który przygotował budżet na 2020 r., będzie to 2,5 proc. Gdyby te założenia się sprawdziły, w II roku papiery przyniosłyby 4,15 lub 3,75 proc. brutto, czyli po podatku byłoby to 3,36 albo 3,04 proc.

Jak na tym tle wypadają lokaty? Z danych NBP wynika, że ich stawki są najniższe w historii. Roczny depozyt przynosi średnio 1,52 proc. brutto, a ceny od początku roku rosną w tempie 2,1 proc.

Wiosną 2017 r., gdy wskaźnik CPI – po niemal dwuletniej deflacji – zaczął szybko się zwiększać i dobił do 2 proc., przeciętne oprocentowanie lokat oscylowało wokół 1,6 proc. Natomiast w 2012 r. mieściło się ono w przedziale 4-5 proc. przy inflacji 3,7 proc.

Maciej Kusznierewicz

Dodaj komentarz