Za sprawą kilku czynników w 2024 usługa faktoringu była bardzo chętnie wykorzystywaną formą finansowania biznesu. Instytucje zamieniające nieprzeterminowane faktury na gotówkę ustanowiły kilka rekordów, w tym wielkości obrotów i liczby wykupionych dokumentów.

Firmy oferujące wykup wierzytelności faktur mają za sobą bardzo dobry rok. Pod kilkoma względami był on dla nich rekordowy.

Usługa faktoringu z rekordami

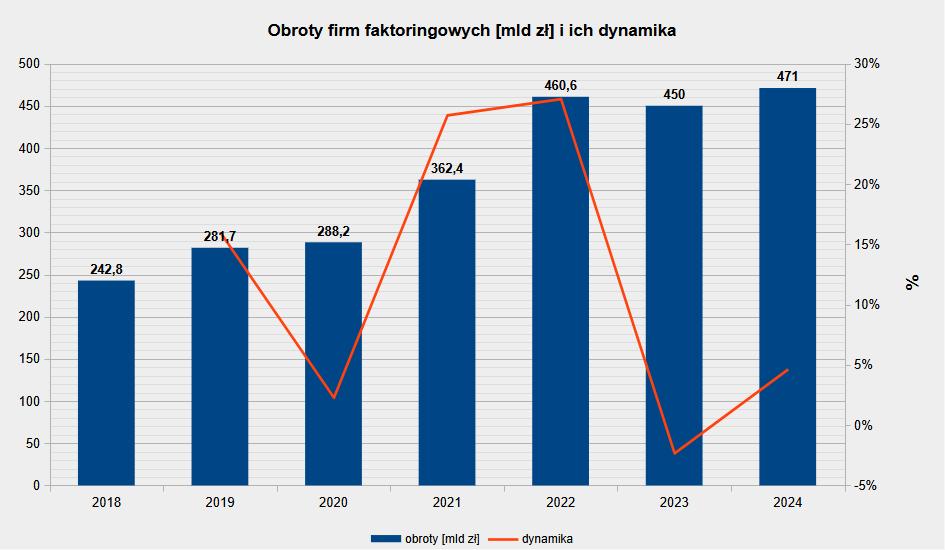

Wg danych Polskiego Związku Faktorów za 2024 obroty jego członków sięgnęły 471 mld zł, rosnąc o prawie 5 proc. (21 mld zł) w stosunku do roku wcześniejszego. Jeszcze sześć lat wcześniej wartość nieprzeterminowanych wierzytelności wykupionych przez firmy faktoringowe była niemal dwukrotnie mniejsza (243 mld zł).

W ub. r. usługa faktoringu przyciągnęła rekordową liczbę 27,1 tys. firm. To o 3 proc. (800 podmiotów) więcej niż w ciągu poprzednich 12 miesięcy.

W tym okresie podmioty gospodarcze przedstawiły do wykupu 28,7 mln dokumentów sprzedażowych. To również najlepszy wynik w historii raportowania. Poprzedni rekord (z 2023) został poprawiony o 7 proc., czyli 1,9 mln faktur.

Sprawdziły się więc przewidywania sprzed kilku miesięcy. Już jesienią wiele wskazywało na to, że faktoring będzie hitowym rozwiązaniem w zakresie finansowania firm.

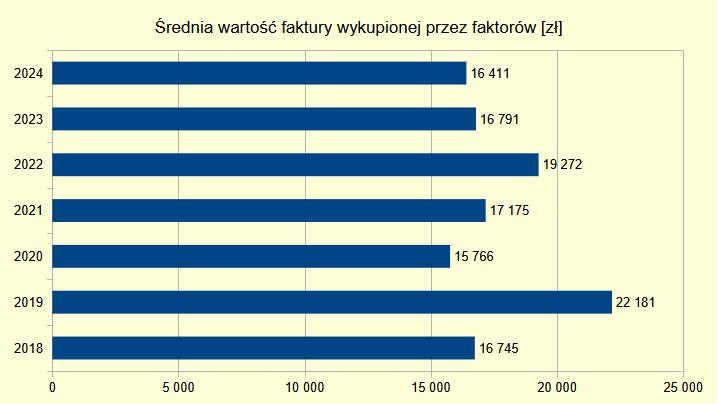

Szybszy przyrost liczby przedsiębiorstw korzystających z faktoringu niż liczby przedstawianych przez nie dokumentów do wykupu sprawił, że po raz kolejny zmalała średnia wartość faktury zamienionej na gotówkę. W 2024 wyniosła ona 16.411 zł. To o 380 zł mniej niż rok wcześniej i jednocześnie najmniej od 2020.

Poza I kwartałem ub. r. każdy kolejny branża kończyła z lepszym wynikiem. Najbardziej owocna okazała się dla niej końcówka roku. W ostatnich trzech miesiącach obroty faktorów wyniosły 126,4 mld zł. To także rekordowy poziom w ujęciu kwartalnym [zobacz statystyki dotyczące faktoringu].

Czynniki sprzyjające wykupowi wierzytelności

Poprawie wyników przez firmy faktoringowe sprzyja kilka czynników. Są to przede wszystkim wysokie koszty pracy i wysokie koszty finansowe, czyli np. odsetki od kredytów. Rosną więc potrzeby w zakresie utrzymania płynności finansowej.

– Do tego niepokojąco rośnie liczba niewypłacalnych podmiotów gospodarczych. Także w otoczeniu międzynarodowym obserwujemy dużą niepewność. Wciąż trwa wojna na Ukrainie. Niestabilna sytuacja panuje na Biskim Wschodzie – wymienia Konrad Klimek, przewodniczący komitetu wykonawczego PZF.

Ważna jest też wszechstronność i elastyczność oferty faktorów. Taka postawa dostawców finansowania dla firm sprawia, że usługa faktoringu sprawdza się w każdych warunkach ekonomicznych i geopolitycznych.

– Dopasowujemy produkty do zmieniających się potrzeb i oczekiwań przedsiębiorców. Sprawnie neutralizujemy ryzyko, dopasowując limity finansowania i poziomy zaliczek – argumentuje szef PZF. – Przedsiębiorcy są tego świadomi i sięgają po tę formę finansowania zarówno w czasie ożywienia, jak i spowolnienia gospodarczego – dodaje.

Czytaj również

W I kwartale 2025 wykup wierzytelności z faktur jeszcze przyspieszył

Maciej Kusznierewicz

Dodaj komentarz