W pandemii popyt na kredyt dla mikrofirmy zmniejszył się o 1/5, ale spadek sprzedaży był jeszcze większy. W efekcie zadłużenie drobnego biznesu wobec banków zmalało po raz pierwszy od kilku lat. Przedsiębiorcy mniej chętnie korzystali też z leasingu i faktoringu. Jednak widać już pierwsze jaskółki zmiany trendu…

Najprostszą miarą wpływu pandemii na gospodarkę jest dynamika PKB. Ta wg danych GUS-u była w 2020 r. ujemna i wyniosła -2,7 proc. To, że jako kraj wyprodukowaliśmy mniej dóbr i usług niż rok wcześniej, było w dużej mierze spowodowane lockdownami i ograniczeniami w przemieszczaniu się.

Kredyt dla mikrofirmy trudniej dostępny

Mikroprzedsiębiorstwa dotknięte koronawirusowymi obostrzeniami musiały ograniczyć lub wstrzymać działalność oraz plany rozwojowe. W efekcie złożyły o 19 proc. mniej wniosków o kredyt dla mikrofirmy.

Jednocześnie część z nich po okresie zmniejszonych przychodów zaczęła wykazywać problemy z regulowaniem bieżących zobowiązań. Nie wszystkie otrzymały rządową pomoc w ramach tarcz branżowych czy Tarcz Finansowych PFR-u, więc mimo wszystko starały się o pieniądze w bankach.

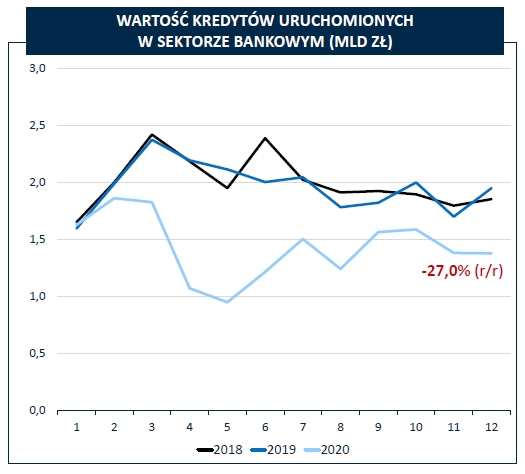

Jednak te z powodu niepewności co do sytuacji gospodarczej oraz obaw o wypłacalność klientów ograniczyły przyznawanie finansowania. Wg danych BIK-u wartość wypłaconych w 2020 r. kredytów dla mikrofirm spadła o 27 proc.

W porównaniu z 2019 r. sprzedaż nowych kredytów dla najmniejszych przedsiębiorstw spadła z 23,6 do 17,3 mld zł. To poziom najniższy od kilku lat. Nie wiadomo, jaki odsetek wniosków został odrzucony. BIK nie chce udostępnić takich danych.

– Z perspektywy banków niską akcję kredytową można tłumaczyć ich ostrożnym podejściem do ryzyka. Dla nich ma ono kluczowe znaczenie – wyjaśnia prof. Waldemar Rogowski, główny analityk BIK.

Chudszy portfel kredytów dla mikrofirm

Oczywiście nie wszystkie podmioty gospodarcze zostały dotknięte skutkami pandemii w jednakowym stopniu. Część zanotowała znaczący wzrost przychodów i mogła nadpłacić zaciągnięte wcześniej zobowiązania.

To doprowadziło do rzadko spotykanej sytuacji. Otóż po kilku latach nieustannych wzrostów wartość portfela kredytów dla mikroprzedsiębiorców spadła. Ich łączne zadłużenie w bankach zmniejszyło się o grubo ponad 2 proc. – z 74,8 do 73 mld zł.

Z drugiej strony jakość portfela pogorszyła się. Mimo skorzystania z moratorium przez co ósmego przedsiębiorcę posiadającego kredyt dla mikrofirmy poziom tzw. szkodowości (brak spłaty lub znaczne opóźnienia) dochodzi do 17 proc. To kilkukrotnie więcej niż w segmencie detalicznym i więcej niż przed epidemią SARS-CoV-2.

– Lockdown właściwie wyłączył z działalności część branż mocno reprezentowanych przez mały biznes, w tym gastronomię, hotelarstwo i turystykę. Co ważne, w momencie korzystania z moratorium umownego mikroprzedsiębiorca nie może zwiększać zadłużenia. Zapewne także obecnie bankowcy dokładnie przyglądają się jakości zobowiązań tych klientów, którzy powrócili do regularnej spłaty po zakończeniu wakacji kredytowych oraz w branżach najbardziej dotkniętych przez pandemię – wyjaśnia prof. Rogowski.

Leasing też na minusie, a faktoring z zadyszką

Spadki dotknęły również inne popularne wśród drobnych przedsiębiorców produkty finansowe. Chodzi o leasing oraz faktoring.

Z danych ZPL wynika, że wartość tego pierwszego w 2020 zmniejszyła się o 10 proc. – do 70 mld zł. Przy czym w końcówce roku (IV kw.) firmy leasingowe wypracowały już dodatni wynik (+5 proc.).

Natomiast firmy faktoringowe w 2020 zwiększyły obroty (z 282 do 290 mld zł), ale ich dynamika była zdecydowanie mniejsza niż w przeszłości. Wg PZF wyniosła bowiem 3 proc., podczas gdy w latach poprzednich rosła w tempie dwucyfrowym.

Jednak w tym segmencie rynku widać już odbicie. W I kw. 2021 finansowanie udzielone przez faktorów wzrosło o 12 proc. z 71,2 do 79,6 mld zł.

Pierwsza jaskółka w kredytach dla mikrofirm

A co z kredytami? Tutaj trwa trend spadkowy. Od stycznia do marca banki zawarły o 17 proc. mniej umów w porównaniu z tym samym okresem sprzed roku. W ujęciu wartościowym redukcja sięgnęła 13 proc.

Aczkolwiek widać już pierwsze symptomy poprawy sytuacji. W samym marcu kredyt dla mikrofirmy opiewał na łączną kwotę o 5,4 proc. większą niż rok wcześniej.

Sprzedaż wzrosła po raz pierwszy od grudnia 2019, najmocniej – kredytów inwestycyjnych. Może to świadczyć o tym, że mikroprzedsiębiorcy z coraz większym optymizmem spoglądają w przyszłość i przystępują do realizacji nowych (odłożonych) projektów.

Równie ważne jest to, że w I kw. prawie połowę nowego finansowania dla mikroprzedsiębiorstw banki przyznały firmom usługowym, które zostały najbardziej dotknięte lockdownem. Z drugiej strony branża ta w marcu jako jedyna zaciągnęła mniej długów w bankach (-7 proc.), a w I kwartale odznaczyła się największym spadkiem wartości udzielonych kredytów (-23 proc.).

Maciej Kusznierewicz

Dodaj komentarz