III filar, z którego będzie wypłacana prywatna emerytura, urósł w 2021 r. o prawie 1/3. Sporą jego część stanowią IKE oraz IKZE. W ramach tych dwóch form dobrowolnego oszczędzania Polacy odkładają coraz większe kwoty, w coraz większym stopniu wykorzystując dostępne limity wpłat.

UKNF podał dane o tym, jak w 2021 r. Polacy oszczędzali na prywatną emeryturę przy pomocy IKE oraz IKZE. Okazuje się, że kilka pozytywnych trendów było kontynuowanych. Doszło też do odwrócenia jednego z negatywnych.

Prywatna emerytura z oszczędności w IKE

Na koniec 2021 r. instytucje finansowały prowadziły 796,5 tys. indywidualnych kont emerytalnych. W stosunku do 2020 r. liczba rachunków zwiększyła się o prawie 55 tys. szt (7,4 proc.). To pierwszy wzrost od 2018 r. Przez ostatnie lata liczba IKE malała.

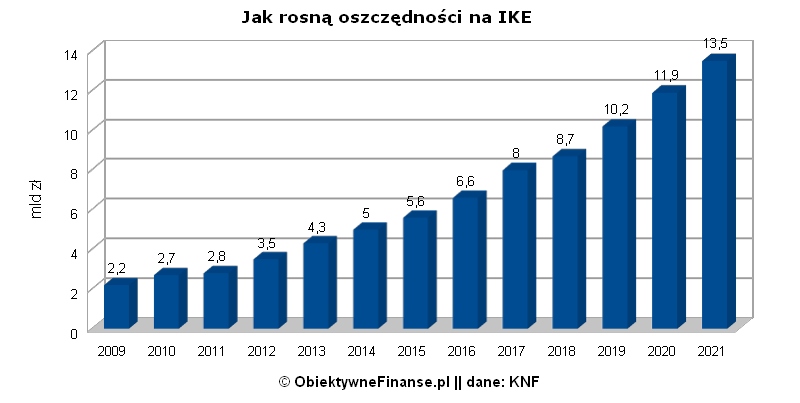

Przez rok oszczędności na IKE urosły o 1,6 mld zł (13,4 proc.) i wyniosły 13,5 mld zł. Pieniądze wpłynęły na 56 proc. kont emerytalnych. To najlepszy wynik w historii i lepszy o 1 pp w porównaniu z rekordem z poprzedniego roku.

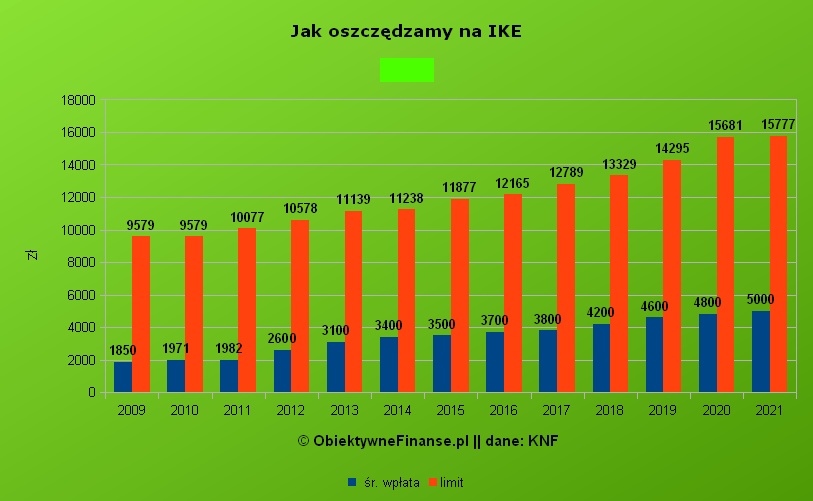

Klienci wpłacili łącznie 2,2 mld zł nowych środków. Średnio było to 5 tys. zł, czyli o 200 zł więcej niż rok wcześniej.

Średnia wpłata na IKE rośnie rokrocznie wraz z limitem ogłaszanym przez minister rodziny i polityki społecznej. Ten w 2021 r. wynosił 15.777 zł. Polacy wykorzystali go więc w 1/3. To poziom, który utrzymuj się od dłuższego czasu. W przeliczeniu na osobę tradycyjnie najwięcej (12,3 tys. zł) odłożyli klienci mający IKE umożliwiające inwestowanie na giełdzie.

Najpopularniejszą formą oszczędzania prywatną emeryturę z IKE pozostały fundusze inwestycyjne. TFI prowadzą najwięcej kont emerytalnych (433 tys. szt.) i zarządzają największymi aktywami (4,5 mld zł). W 2021 r. otworzyły też najwięcej nowych rachunków (63,3 spośród 102,8 tys. założonych po raz pierwszy przez wszystkie instytucje w sektorze) i zebrały najwięcej nowych środków (886 mln zł).

Odwrót od IKE w banku

Ciekawostką jest spadek (o 6,6 tys. szt.) liczby rachunków IKE w bankach. Zmniejszyły się również (o 29 mln zł) oszczędności emerytalne w nich odłożone. Powód?

Prawdopodobnie doszło do tego przez utrzymujące się niemal przez cały ubiegły rok zerowe stopy procentowe. Przełożyły się one na fatalne oprocentowanie IKE w formie kont oszczędnościowych. W efekcie prywatna emerytura zaczęła być postrzegana jako świadczenie niewarte bieżących wyrzeczeń.

To mogło skłonić niezadowolonych klientów do wycofania lub przeniesienia środków, tj. wyboru innych produktów emerytalnych. Taką operację realizuje się w ramach wypłaty transferowej.

Drugim negatywnym zjawiskiem była duża wartość zwrotów, czyli likwidacji IKE. W ub. r. zamknięto 47 tys. rachunków i wypłacono z nich 479 mln zł.

Z każdym rokiem wartość zwrotów rośnie. Jeszcze w 2016 r. nie przekraczała 300 mln zł. W trendzie wzrostowym jest też liczba zamykanych IKE.

Prywatna emerytura z oszczędności w IKZE

W 2021 r., po raz pierwszy od trzech lat, zwiększyła się też liczba indywidualnych kont zabezpieczenia emerytalnego. Na koniec grudnia ub. r. instytucje finansowe prowadziły 462,6 tys. takich rachunków. To o ponad 55 tys. szt. (13,5 proc.) więcej niż rok wcześniej.

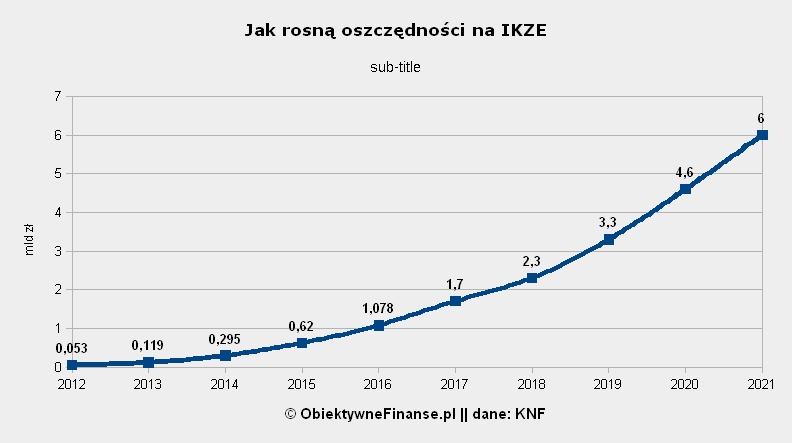

Polacy odłożyli na nich 6 mld zł. Przez rok ich oszczędności na IKZE urosły o 30 proc., tj. 1,4 mld zł.

Nowych środków napłynęło łącznie 1,45 mld zł. Pieniądze odłożyło 69 proc. posiadaczy konta emerytalnego. To najlepszy wynik w historii – lepszy od zeszłorocznego o 1 pp.

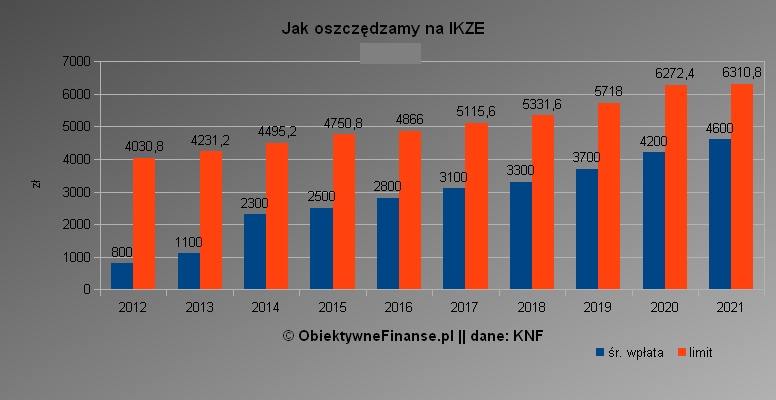

Średnia wpłata na IKZE wyniosła 4,6 tys. zł (+400 zł). Zatem oszczędzający wykorzystali limit (6310,8 zł) w rekordowych 73 proc. Odsetek ten rośnie z roku na rok.

Co ciekawe zmniejszył się średni roczny transfer klientów mających IKZE w banku. Przeciętnie odłożyli oni 4,3 tys. zł, czyli o 100 zł mniej niż w 2020 r. Powód mógł być ten sam jak w przypadku IKE, czyli fatalne oprocentowanie.

Jak zwykle najwięcej na prywatną emeryturę zaoszczędzili klienci mający IKZE w biurze maklerskim. Ich średnia wpłata wyniosła 6 tys. zł (95 proc. limitu).

Fundusze inwestycyjne królują w IKZE

Także w tym segmencie rynku emerytalnego dominują TFI. Instytucje oferujące IKZE pod postacią funduszy inwestycyjny prowadzą najwięcej rachunków (208,5 tys. szt.) i zarządzają największymi aktywami (2,8 mld zł). W 2021 r. pozyskały też najwięcej nowych klientów (23,5 z 65,4 tys., którzy zdecydowali się na IKZE) i nowych środków (694 mln zł).

Liczba zwrotów, czyli likwidacji IKZE, spadła poniżej długookresowej średniej (10,7 vs 12-13 tys.). Jednak ich wartość utrzymała się na rekordowym poziomie 75 mln zł.

Ciekawostką jest zwiększenie przez mężczyzn z 4 do 12 tys. przewagi na kobietami w liczbie posiadanych rachunków emerytalnych tego typu. Przy czym na ten wynik zapracowali młodsi panowie, tj. do 50. roku życia. Wśród starszych osób odkładających na prywatną emeryturę w ten sposób przeważają panie.

Prywatna emerytura dla nielicznych

Po uwzględnieniu wszystkich możliwości odkładania środków na jesień życia okazuje się, że w III filarze uczestnicy odłożyli już ok. 46 mld zł. To o 11 mld zł więcej niż 12 miesięcy wcześniej. Na tę astronomiczną kwotę składają się pieniądze w:

- IKE – 13,5 mld zł,

- IKZE – 6 mld zł,

- PPK – 7,7 mld zł,

- PPE – ok. 19 mld zł (wedle ostatnich danych UKNF-u na koniec 2020 r. aktywa PPE wynosiły 17 mld zł i przez rok urosły o 2,5 mld zł).

Teoretycznie należą one do 3,5 mln osób (w porównaniu z 15,7 mln ubezpieczonych w ZUS-ie). W praktyce liczba oszczędzających w III filarze jest mniejsza, ponieważ uczestnik systemu może odkładać środki w każdej z wymienionych form. Szacunkowo prywatna emerytura może więc być wypłacana grupie liczącej 1,2-1,5 mln ludzi.

Połowa 2022 r. Oszczędności odłożone na prywatne emerytury zmalały. Dlaczego?

Maciej Kusznierewicz

Dodaj komentarz