Z końcem marca istotnie wzrośnie stopa rezerwy obowiązkowej odprowadzanej przez banki i SKOK-i do NBP. Ruch ten zmniejszy nadpłynność sektora. W efekcie może skłonić instytucje finansowe do tego, by zaczęły oferować lepiej oprocentowane lokaty.

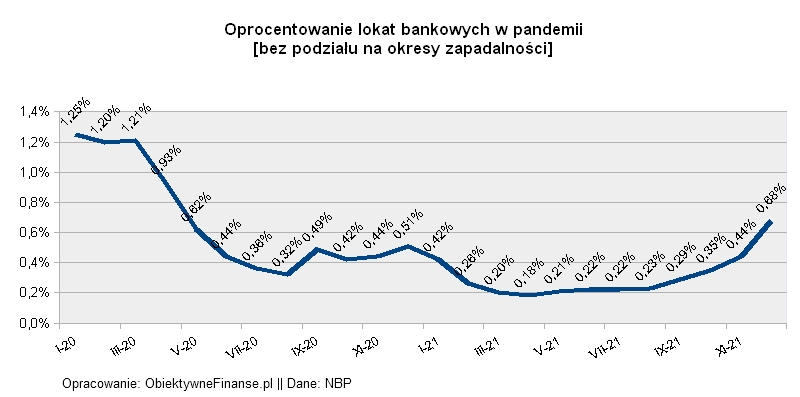

Z powodu wysokiej inflacji Rada Polityki Pieniężnej od października co miesiąc podnosi stopy procentowe. Dziś koszt pieniądza jest największy od dziewięciu lat. Mimo to banki, zwłaszcza te największe, raczej nie garną się do adekwatnego podnoszenia oprocentowania lokat.

Lokaty mocno w tyle za inflacją

Trochę lepiej wygląda to w średnich (Getin Bank) i mniejszych instytucjach (Credit Agricole, Nest Bank, PBS Ciechanów), w których znajdziemy oferty na 3-4,5 proc. w skali roku. Duże (Bank Pekao, Santander, mBank) proponują co najwyżej 2-2,5 proc. Przy czym przeważnie są to promocje obwarowane pewnymi warunkami i ograniczeniami.

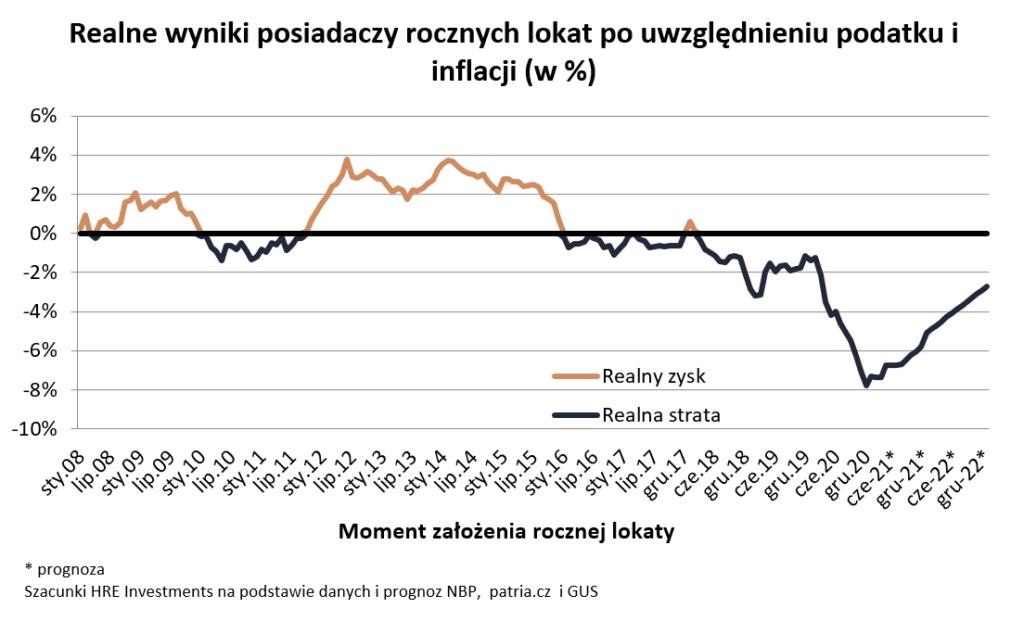

W efekcie choć raportowana przez NBP średnia wielkość odsetek od depozytów powoli rośnie, i tak mocno odstaje od inflacji. W grudniu relacja ta wynosiła 0,68 vs 8,6 proc. Zatem realnie wartość oszczędności szybko maleje.

Systematycznie w górę idzie za to koszt kredytów. Dzięki temu instytucje finansowe poprawiają rentowność i zyski, które spadły o połowę w pierwszym roku pandemii.

Jak działa stopa rezerwy obowiązkowej w NBP

Jednak dla oszczędzających pojawiła się nadzieja na to, że oprocentowanie lokat zacznie rosnąć szybciej. Na ostatnim posiedzeniu (8 lutego) RPP poza kosztem pieniądza podniosła też z 2 do 3,5 proc. stopę rezerwy obowiązkowej, czyli do poziomu utrzymywanego wiele lat przed pandemią (w listopadzie nastąpiła podwyżka z 0,5 do 2 proc.). Z tym że będzie ona obowiązywać od 31 marca.

Ruch ten ma na celu zmniejszenie nadpłynności sektora, czyli głównej przyczyny niechęci banków do podnoszenia stawek na lokatach i kontach oszczędnościowych. Stopa rezerwy obowiązkowej liczona jest bowiem od bazy depozytowej. Jeśli więc banki będą mieć mniej środków na akcję kredytową, być może zaczną mocniej zabiegać o oszczędności klientów.

Środki wpłacone do NBP w ramach rezerwy obowiązkowej oprocentowane są wedle stopy referencyjnej, czyli na dziś – 2,75 proc. A wobec spodziewanych dalszych podwyżek ceny pieniądza (sam prezes NBP Adam Glapiński mówi o 4 proc.) będzie to jeszcze więcej. To powinno stworzyć instytucjom finansowym przestrzeń do tego, by hojniej płacić klientom za lokaty.

– Można domniemywać, że podwyżka stopy rezerwy obowiązkowej ma na celu przesunięcie stawek na rynku z okolic stopy depozytowej [2,25 – przyp.] w okolice stopy referencyjnej [2,75] – mówi Piotr Bartkiewicz z Banku Pekao.

Zdaniem Arkadiusza Balcerowskiego z Noble Funds TFI nadpłynność sektora bankowego zmniejszy się o ok. 25 mld zł. Ma to też istotne znaczenie w ograniczaniu inflacji. Im wyższe oprocentowanie lokat, tym większa skłonność społeczeństwa do oszczędzania, a mniejsza do konsumpcji. To sprzyja naturalnemu obniżaniu dynamiki cen.

Maciej Kusznierewicz

Dodaj komentarz